Există câteva tendințe cheie de urmărit dacă vrem să definim următorul multipacker. Într-o lume ideală, ne-am dori ca o companie să investească mai mult capital în afacerile sale și, în mod ideal, ar crește și rentabilitatea acelui capital. În cele din urmă, acest lucru arată că aceasta este o afacere care reinvestește profiturile cu o rată de rentabilitate mai mare. Având în vedere asta, Rockwool's (CPH:ROCK B) ROCE arată bine acum, așa că haideți să vedem ce are de spus tendința de întoarcere înapoi.

Dacă nu ați folosit până acum ROCE, acesta măsoară „venitul” (castigul înainte de impozitare) pe care o companie le câștigă din capitalul pe care îl folosește în afaceri. Analistii folosesc aceasta formula pentru a calcula vata minerala:

Rentabilitatea capitalului angajat = Câștiguri înainte de dobândă și impozit (EBIT) ÷ (Total active – Datorii curente)

Astfel, ROCE Rockwool este de 16%. În termeni absoluti, acesta este un randament destul de normal, ușor apropiat de media din industria construcțiilor de 14%.

În graficul de mai sus, puteți vedea cum se compară actualul ROCE al Rockwool cu rentabilitatea anterioară a capitalului propriu, dar există doar câteva lecții pe care le puteți învăța din trecut. Dacă sunteți interesat, puteți vizualiza previziunile analiștilor în raportul nostru gratuit Prognozele analiștilor pentru companii.

Deși randamentul capitalului propriu este bun, puține s-au schimbat. ROCE a rămas la aproximativ 16% în ultimii cinci ani, iar afacerea a investit 65% din capitalul său în operațiunile sale. Cu toate acestea, cu ROCE la 16%, este bine să vedem că afacerile continuă să reinvestească cu randamente atât de impresionante. În acest caz, randamentele stabile pot să nu fie foarte interesante, dar dacă pot fi susținute pe termen lung, acestea oferă adesea randamente mari pentru acționari.

La urma urmei, Rockwool a dovedit că poate reinvesti pe deplin capitalul la o rată bună de rentabilitate. Cu toate acestea, stocul a scăzut cu 18% în ultimii cinci ani, așa că scăderea ar putea reprezenta o oportunitate. De aceea credem că o explorare suplimentară a acestor acțiuni merită, având în vedere fundamentele atractive.

Dacă doriți să explorați Rockwool în continuare, ați putea fi interesat să citiți despre 1 steag roșu găsit în analiza noastră.

Deși Rockwool poate să nu obțină cele mai mari randamente în acest moment, am întocmit o listă de companii care câștigă în prezent peste 25% randament al capitalului propriu. Consultați această listă gratuită aici.

Vreo feedback despre acest articol? Îți pasă de conținut? Contactați-ne direct. Alternativ, trimiteți un e-mail editorilor la (la) Simplywallst.com. Acest articol de pe Simply Wall St este general. Oferim comentarii bazate exclusiv pe date istorice și previziuni ale analiștilor folosind o metodologie imparțială, iar articolele noastre nu au scopul de a oferi sfaturi financiare. Acesta nu este un sfat de a cumpăra sau de a vinde acțiuni și nu ține cont de obiectivele dumneavoastră sau de situația dumneavoastră financiară. Scopul nostru este să vă oferim analize concentrate pe termen lung, bazate pe date fundamentale. Vă rugăm să rețineți că analiza noastră poate să nu ia în considerare ultimele anunțuri ale companiilor sensibile la preț sau materiale de calitate. Wall Street nu are poziții în niciunul dintre acțiunile menționate.

Aflați dacă Rockwool ar putea fi supraevaluat sau subevaluat, examinând analiza noastră cuprinzătoare, care include estimări ale valorii juste, riscuri și precauții, dividende, tranzacții privilegiate și situația financiară.

Echipa editorială Simply Wall St oferă rapoarte imparțiale, bazate pe fapte, despre acțiunile globale, folosind o analiză fundamentală profundă. Aflați mai multe despre ghidurile noastre editoriale și despre echipa noastră.

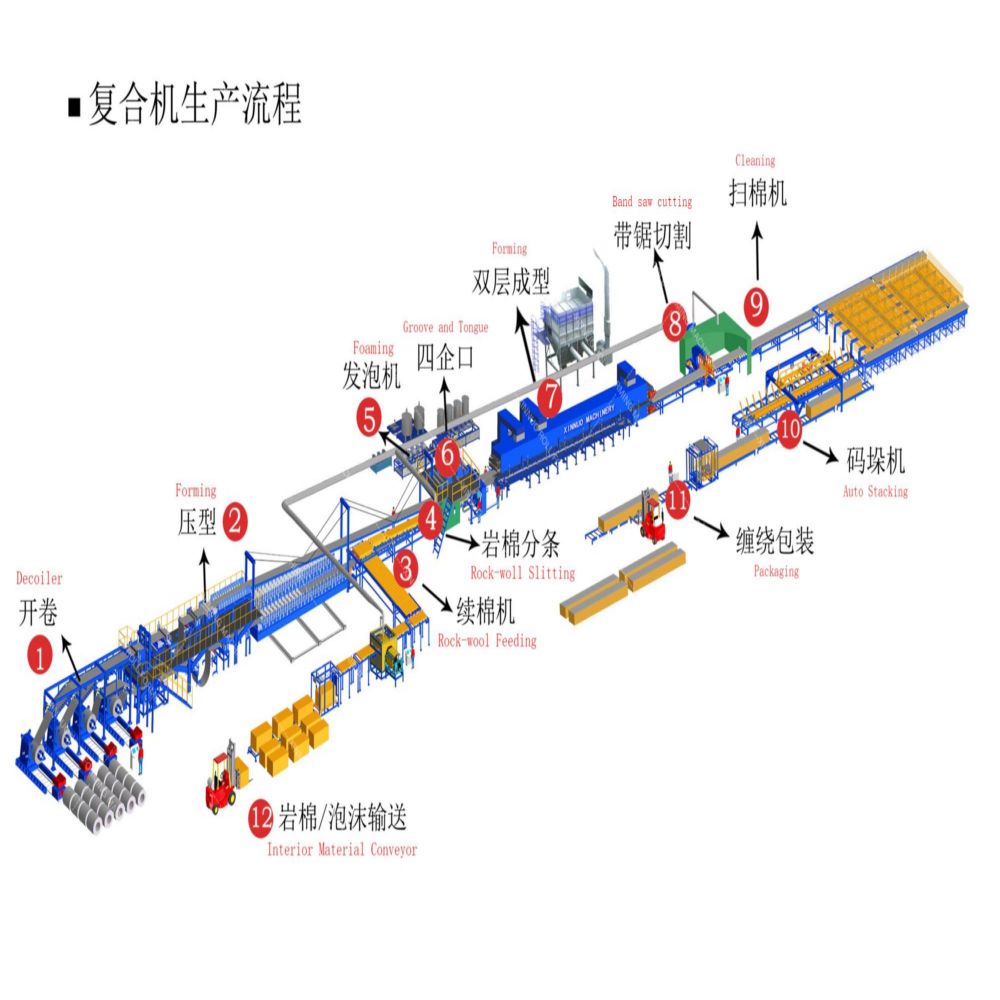

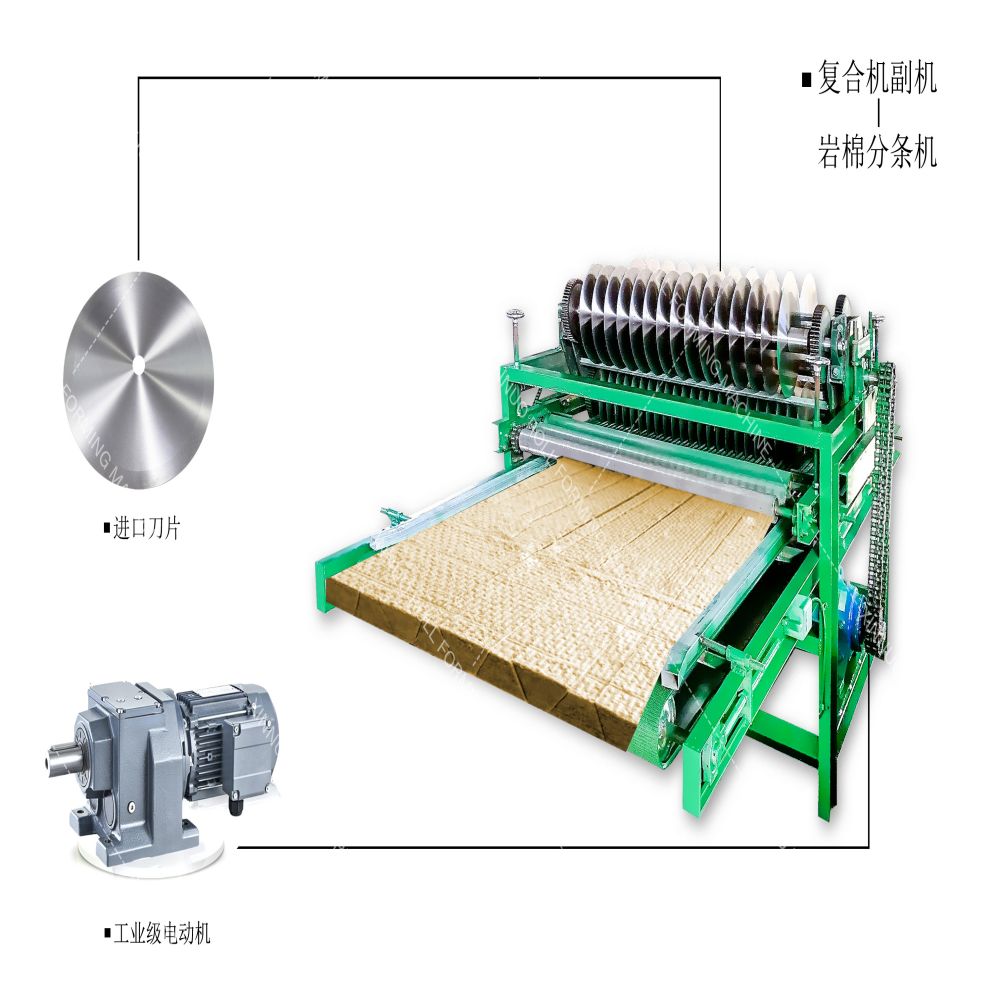

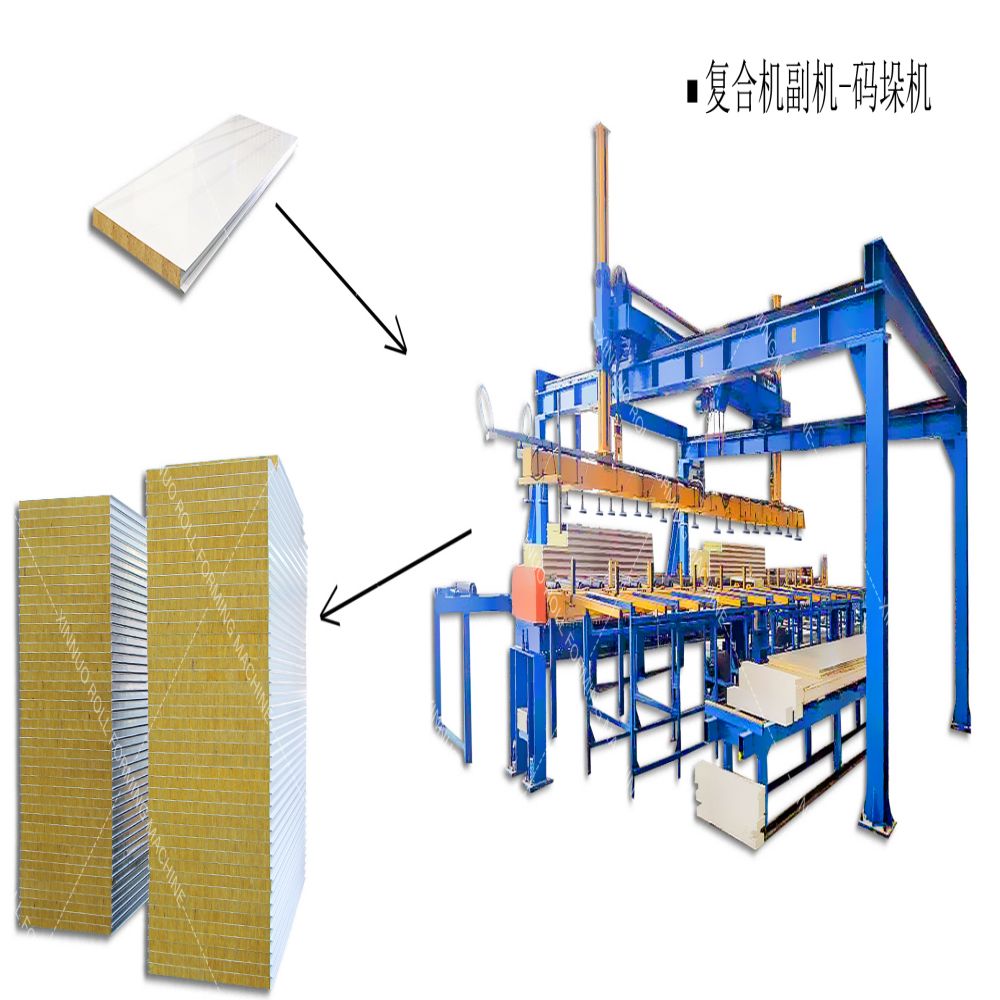

Rockwool A/S produce și vinde izolații din vată minerală în Europa de Vest, Europa de Est, America de Nord, Asia și peste mări.

Fulgul de nea este un rezumat vizual al investiției, iar scorul pe fiecare axă se calculează pe 6 verificări în 5 zone.

Echipa editorială Simply Wall St oferă rapoarte imparțiale, bazate pe fapte, despre acțiunile globale, folosind o analiză fundamentală profundă. Aflați mai multe despre ghidurile noastre editoriale și despre echipa noastră.

Rockwool A/S produce și vinde izolații din vată minerală în Europa de Vest, Europa de Est, America de Nord, Asia și peste mări.

Fulgul de nea este un rezumat vizual al investiției, iar scorul pe fiecare axă se calculează pe 6 verificări în 5 zone.

Simply Wall Street Pty Ltd (ACN 600 056 611) este un reprezentant autorizat al Sanlam Private Wealth Pty Ltd (AFSL Nr. 337927) (Numărul reprezentantului autorizat: 467183). Orice sfat conținut pe acest site este de natură generală și nu a fost pregătit având în vedere obiectivele, situația financiară sau nevoile dumneavoastră. Nu ar trebui să vă bazați pe niciun sfat și/sau informații conținute pe acest site web și vă recomandăm să luați în considerare dacă este potrivit pentru circumstanțele dumneavoastră și să obțineți sfaturi financiare, fiscale și juridice adecvate înainte de a lua orice decizie de investiție. Înainte de a vă decide să obțineți servicii financiare de la noi, vă rugăm să citiți ghidul nostru de servicii financiare.

Ora postării: Oct-14-2022